Secretario de la Hacienda Pública del Gobierno Legitimo

Aspectos Generales:

La reforma hacendaria presentada por el equipo económico de Calderón no contiene disposiciones que vayan a mejorar la administración tributaria ni tampoco el gasto público, ni mucho menos que acaben con los paraísos fiscales que gozan las grandes empresas.

De esta manera y contrario a lo anterior, en materia tributaria la reforma atenta gravemente contra las personas físicas y más aún contra aquellas que perciben menores ingresos, por ello es altamente regresiva y de ser mayoriteada por el PRI y por el PAN daría la posibilidad de recurrir al derecho de Amparo en virtud de que contraviene lo dispuesto por el Articulo 31 de la Constitución.

De esta manera en materia de administración tributaria no se advierten medidas estructurales que modifiquen el funcionamiento del Sistema de Administración Tributaria, tales medidas deberían de incluir el asunto de transparencia fiscal, (quién paga y cuánto paga), modificaciones al Órgano de Gobierno del SAT, compromisos y metas de recaudación, etc.

En materia de gasto público, no se incluyen disposiciones que reduzcan el gasto corriente, en especial no se establece nada respecto de las remuneraciones y prestaciones de los funcionarios públicos ni de los gastos superfluos.

Tampoco se plantea la evaluación del esquema PIDIREGAS que es oneroso financieramente para el Gobierno Federal.

La creación del Consejo Nacional de Evaluación de las Políticas Públicas resulta obsoleto en virtud de que las actividades de evaluación que realizará y las recomendaciones que llevara a cabo, son competencia y atribución de la Cámara de Diputados en la revisión de la Cuenta Pública. Labor que lleva a cabo a través de la ASF.

De hecho resulta absurdo que sea un organismo emanado del Poder Ejecutivo quién vaya a evaluar las políticas instrumentadas por el propio Poder Ejecutivo, y mucho menos se advierte el destino de la recaudación adicional, ni tampoco que sucederá con la carga tributaria a PEMEX.

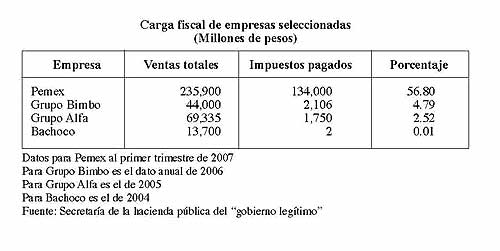

Por lo que se refiere a las propuestas fiscales (impuestos) se puede afirmar que mantienen los regímenes de excepción que han permitido que los grandes contribuyentes eludan volúmenes importantes de impuestos permanezcan intocables, lo cual no mejora la equidad fiscal, perjudicando con ello a las pequeñas y medianas empresas y a las personas físicas

El caso de las Personas Físicas:

Para las personas físicas, el reducir el subsidio fiscal, provocará que las personas físicas que reciban ingresos diferentes a salarios, tengan un incremento en su carga fiscal hasta de un 2.72%, esto afectará principalmente a la clase media, ya que a partir de ingresos por $35,000 de ingreso mensual tendrán un incremento del ISR por $848

Cabe destacar que esta situación es altamente desproporcionada en virtud de que una persona que gana 500 mil pesos al mes tendrá una carga fiscal similar a la ley actual de sólo 0.17% mayor (27.33% vs 27.16%), mientras que una persona que gana $ 20,000 mensuales tendrá un incremento de 2.72% en su carga fiscal y tendrá que pagar $544 más de impuestos que con la ley actual.

Otro elemento importante es que al eliminar el crédito al salario y sustituirlo por el subsidio al empleo se afectará también a los trabajadores de menores recursos y con menos prestaciones ya que estos trabajadores estarían recibiendo menos efectivo en relación con la ley actual.

De esta manera un trabajador que percibe 2 salarios mínimos ($3,000) y que con la ley actual recibe un crédito al salario de $274, recibe un ingreso neto de $ 3,274

Sin embargo con la propuesta de la nueva ley, y a pesar de tener el subsidio al empleo recibirá $ 3,237, es decir 37 pesos menos que ahora, esta situación se mantiene hasta los trabajadores que perciben hasta 8,000 pesos mensuales ya que estos últimos recibirán hasta 151.33 pesos menos que lo que perciben ahora.

Las Empresas y la Tasa Única (CETU):

De acuerdo con la propuesta el CETU es un impuesto mínimo creado para evitar las exenciones que han distorsionado al sistema tributario, en tal virtud resultaría en principio más lógico y directo atacar de manera directa los regímenes fiscales que han distorsionado al sistema tributario (Consolidación, Depreciación acelerada operaciones en bolsa y donativos) como lo plantea la propuesta del Gobierno Legitimo.

La razón de que la propuesta de Calderón no lo haga de manera directa, es que en realidad, se dejan intactos los regímenes anteriormente mencionados

Así por ejemplo en el caso de la tasa única (CETU) Al permitir la deducibilidad de las erogaciones para la formación bruta de capital, y las demás erogaciones para generar sus ingresos excluyendo la mano de obra (salarios) perjudica a empresas pequeñas y medianas que por lo general son mas intensivas en mano de obra,

Esto permite a las grandes empresas que retienen más por salarios (puesto que pagan salarios mas altos) y que invierten más en capital, poder deducir más gastos y pagar menos impuestos, ya que pueden depreciar de manera directa y sin restricciones sus activos, lo anterior equivale a continuar con el régimen de depreciación acelerada de activos, siendo lo mismo con la consolidación fiscal, y las operaciones en bolsa al no gravar ni las regalías, ni los dividendos.

Más aún al gravar los flujos económicos puede convertirse en un impuesto confiscatorio ya que no es aplicado sólo a la utilidad, así el impuesto puede resultar más alto que las propias utilidades de la empresa..

En suma, la propuesta en materia de impuestos de Calderón y Carstens, es el diseño de todo un “entramado fiscal” para evitar la desaparición de los regímenes fiscales que permitirían obtener la recaudación por parte de los grandes contribuyentes.

Es importante mencionar que si bien el cálculo de la CETU puede ser simple, obliga a las empresas a realizar el cálculo del ISR en su forma acostumbrada de hecho se tendrán que realizar ahora dos cálculos.

La deducibilidad de las inversiones provoca que las empresas utilicen esta facilidad para reducir la base gravable sobre la cual aplicarán el 16% o 19%, (se mantiene la depreciación acelerada en esencia).

Desincentiva el empleo a las pequeñas y medianas empresas que son las que generan entre el 70 y 80 por ciento del empleo.

La Propuesta de Calderón no Cumple con los Señalamiento del la Auditoria Superior de la Federación (ASF):

Las propuestas tributarias (fiscales) cuándo menos deben de garantizar que se corrijan los señalamientos emitidos por la ASF, que establecieron la existencia de una serie de privilegios para los grandes contribuyentes.

En este sentido lo primero que debe de aclarar la posición oficial y los propios legisladores es si la propuesta del Ejecutivo satisface las observaciones de la ASF.

Hay que recordar que la ASF ya advirtió que en el período 2001-2005 los incentivos para incrementar la inversión fueron del orden de $ 604 mil millones, sin embargo la inversión privada fue de sólo $ 279 mil millones.

La propuesta oficial mantiene los regímenes de excepción que permanecen intocables, tampoco se mejora la equidad fiscal y es estructuralmente opuesta a la propuesta del Gobierno Legítimo

Por lo anterior no garantiza que cambie de manera importante la contribución al pago de impuestos entre personas físicas (2.2%) y empresas (2.7%), cuando su aporte al ingreso nacional es de 20% y 50% respectivamente.